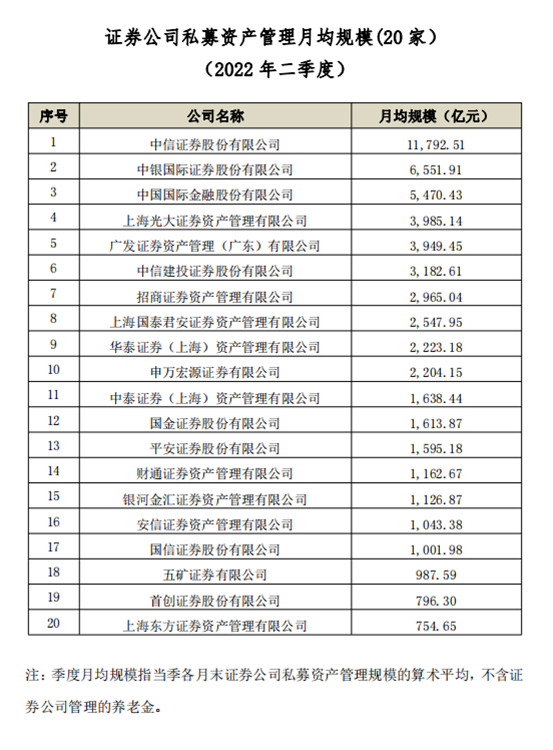

日前,中国基金业协会披露了2022年第二季度券商私募管理及企业ABS月均规模前20名数据显示,券商管理私募月均规模前三名分别是中信证券,中银证券和CICC,其中中银证券在第二季度反超CITIC第二季度,CICC私募股权管理规模环比下降约1575亿元此外,第二季度首创证券以796.3亿元首次进入前20,排名第19

ABS公司前三名分别是中信证券,华泰证券资管和平安证券,其中华泰证券资管在二季度超越平安证券,但两者相差仅10亿元此外,信达证券跌出千亿俱乐部

首创证券首次跻身私募股权管理公司20强。

据记者统计,2022年第二季度,排名前20的券商私募管理月均规模约为5.66万亿元,较一季度下降约2355亿元,下降幅度接近4%。

具体来看,二季度月均私募资产管理规模前20名的券商中,有17家超过1000亿元,其中中信证券以1.18万亿元位列第一,中银证券和CICC紧随其后,规模分别为6551.91亿元和5470.43亿元此外,郑光资管,广发资管,中信建投位列第二,私募资产管理规模也超过3000亿元招商,郭俊资管,华泰证券资管,申万宏源证券规模也超过2000亿元

记者还注意到,2021年以来,伴随着存量问题的逐步解决,券商的资产管理格局正在悄然发生变化过去券商的资产管理从大型券商一家独大的局面转变为一些中小券商凭借自身特点能够快速追赶比如今年二季度,首创证券以796.3亿元的月均规模首次冲进私募资产管理排行榜前20名,排名第19同样,五矿证券自去年下半年以来也跻身行业前20今年二季度,五矿证券以987.59亿元位列行业第18位

第二季度,CICC私募股权管理规模再次下降。

进一步梳理显示,与一季度相比,剔除首次入榜的首创证券,其余19家券商中有8家规模有所增长,其中郑光资管,郭进证券,中信建投规模均增长超百亿元,增幅分别为390.89亿元,257.16亿元,228.42亿元。

相反,其余11家公司在第二季度出现下滑其中,CICC和招商资管规模环比下降超过20%尤其是CICC,二季度私人资产管理月均规模下降1575.23亿元,位居降幅之首,环比下降约22.36%此外,这是CICC继一季度下跌1600多亿元后的第二次大规模下跌

因此,这也使CICC的排名从第一季度的第二位下降到第二季度的第三位相反,中银证券虽然二季度规模也有所下降,但仅下降了134.4亿元,因此中银证券的排名从一季度的第三位上升到二季度的第二位

此外,中银证券成为去年底的黑马,私募主动管理规模增幅最为显著华宝证券的研究报告曾分析,以银行系券商中银证券为例,中银证券过去依赖通道业务2021年,固定收益+产品规模激增,中银证券发挥固定收益投资优势,加强机构合作,基于固定收益优势,将产品范围延伸至固定收益+,量化,主动权益投资策略2021年,主动管理规模占比提升至68.79%

信达证券ABS规模跌破千亿

再看另一份榜单,二季度,前20家ABS企业总规模达1.52万亿元,较一季度减少约919亿元,降幅为5.70%。

具体来看,中信证券排名第一,二季度企业月均ABS规模达2354.32亿元,华泰证券资管和平安证券分列二三位,ABS规模分别为1636.8亿元和1626.8亿元不难发现,两者相差只有10亿元此外,二季度CICC,郭俊资管,中信建投的ABS规模也超过1000亿元

与一季度相比,二季度前20家ABS机构中仅有5家实现增长,分别是郭俊资管,中信证券,国信证券,申万宏源证券和华西证券其余15家公司规模均在二季度出现下滑,其中平安证券,信达证券,华泰证券资产管理规模下滑超百亿元,尤其是信达证券跌破千亿元,以867.67亿元位列行业第七,这也使得ABS千亿俱乐部成员由一季度的7家减少至二季度的6家

日前,中国证券业协会公布的数据显示,今年上半年,企业ABS产品登记确认490只,新增登记规模合计5016.8亿元,同比分别下降约29%和31%。

此外,截至2022年6月末,现有企业ABS产品2138只,现有规模20388.14亿元按照基础资产二级分类,应收账款,商业不动产抵押贷款,小额贷款债权,融资租赁债权,REITs,基建收费合计存续规模为16879.56亿元,占合计存续规模的82.79%

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。